AI泡沫指标:Reddit与机构对市场估值的观点

#bubble #ai #metrics #valuation #capex #magnificent-seven #circular-investment #nasdaq #pe-ratio

混合

综合市场

2025年11月16日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

NVDA

--

NVDA

--

AMD

--

AMD

--

AVGO

--

AVGO

--

ORCL

--

ORCL

--

Reddit因素

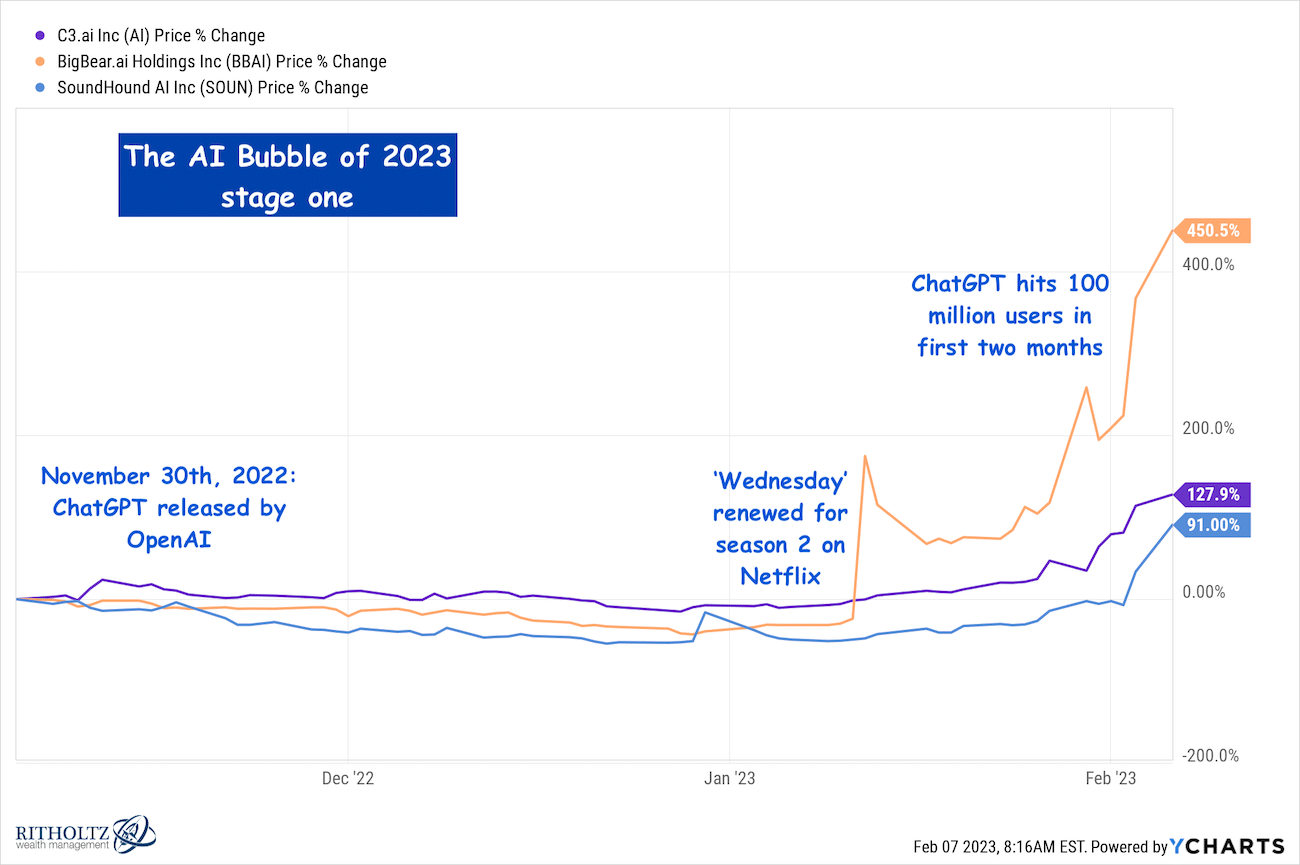

Reddit上的散户投资者正积极讨论AI泡沫的具体量化指标,讨论中浮现出以下关键指标:

- 估值倍数:用户指出标准普尔500指数市盈率超过30需要“天文数字般的增长才能证明其合理性”Reddit

- 综合泡沫指标:一位用户列出了多个预警信号,包括伯克希尔现金水平、市销率超过10的公司比例、市值与GDP比率、席勒市盈率接近历史高位、杠杆ETF资产管理规模以及券商杠杆水平

- 循环投资担忧:Reddit用户特别质疑“硬件与软件公司之间的循环投资在多大程度上推高了估值”,尤其是“七巨头”资本支出的可持续性

- 反向观点:部分用户认为“普遍的泡沫言论表明我们并未处于泡沫之中;沉默才是信号”

- 公司差异:用户区分了“七巨头”公司(收入多元化、现金充裕)与纯AI实验室(高烧钱率、更可能成为泡沫候选者)

研究发现

机构数据和市场分析为泡沫担忧提供了具体证据:

估值极端情况

:

- 纳斯达克100市盈率为35.47,显著高于15-16的历史平均水平和30.10的5年平均水平纳斯达克100指数:当前市盈率

- 根据美国银行2025年10月的调查,54%的机构投资者认为AI股票处于泡沫之中

- 个别AI股票的“估值倍数与传统科技同行相比极为极端”,市销率“高得惊人”

循环投资模式

:

- “七巨头”2025年在AI基础设施上的总支出超过3700亿美元,较2024年的2280亿美元增长58%

- 英伟达对OpenAI的1000亿美元投资形成了自我强化循环,即OpenAI使用资金购买英伟达芯片

- OpenAI的其他循环交易包括未来五年从甲骨文获得3000亿美元的计算能力,以及与AMD和博通的芯片合作

- 资本支出领导者:亚马逊1250亿美元,Alphabet 910-930亿美元,Meta 710亿美元,微软646亿美元

市值增长

:

- 英伟达已成为全球市值最高的公司,展现出“非凡的”市值增长NVIDIA (NVDA)市值与净资产

综合分析

Reddit讨论与机构研究在几个关键点上趋同,同时提供了互补视角:

共识领域

:

- Reddit用户和机构数据均将极端估值视为主要泡沫指标

- 硬件与软件公司之间的循环投资模式受到双方的怀疑

- 散户和机构投资者均质疑大规模AI资本支出的可持续性

分歧观点

:

- Reddit用户争论当前估值反映的是合理增长还是泡沫动态,而机构数据更倾向于泡沫担忧

- 部分Reddit参与者将循环投资视为“正常的企业间协同效应”,而研究则强调其为潜在的泡沫推动机制

- Reddit更清晰地区分了成熟科技巨头(“七巨头”)与纯AI公司,暗示风险水平存在差异

关键影响

:循环投资循环(尤其是英伟达-OpenAI关系)创造了人为需求,可能暂时掩盖潜在的可持续性问题。尽管分析师指出“单位经济效益看似良好”,但这些投资的互联性质可能在 momentum 逆转时放大下行风险。

风险与机遇

风险

:

- 估值修正风险:纳斯达克100市盈率为35.47,而历史平均水平为15-16,均值回归可能引发显著下行

- 循环投资崩溃:如果某一主要参与者减少AI支出,可能引发整个生态系统的连锁反应

- “七巨头”资本支出放缓:3700亿美元的AI基础设施总支出减少将对供应商和合作伙伴产生不成比例的影响

- 杠杆放大:高杠杆ETF和券商保证金敞口可能加速下跌

机遇

:

- 精选优质股:资本充足、收入多元化的“七巨头”公司可能比纯AI公司更好地抵御修正

- 基础设施受益者:提供必要计算能力和基础设施的公司即使在估值调整期间也可能保持需求

- 反向头寸:正如部分Reddit用户指出的,广泛的泡沫言论可能在被忽视的领域创造机会

需监控的关键指标

- 纳斯达克100市盈率- 当前35.47,历史平均15-16

- “七巨头”AI资本支出- 2025年3700亿美元(同比增长58%)

- 循环投资规模- 跟踪英伟达-OpenAI类型交易

- 机构情绪- 当前54%认为存在泡沫状况

- 市值与GDP比率- Reddit用户提及的预警指标

参考来源

上一篇

没有上一篇

下一篇

没有下一篇

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

NVDA

--

NVDA

--

AMD

--

AMD

--

AVGO

--

AVGO

--

ORCL

--

ORCL

--