超大规模企业资本支出激增:NVIDIA增长轨迹受审视

#ai #hyperscalers #capex #nvidia #amd #tsmc #micron #semiconductors #margin #succession

混合

综合市场

2025年11月16日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

NVDA

--

NVDA

--

AMD

--

AMD

--

TSMC

--

TSMC

--

MU

--

MU

--

AMAT

--

AMAT

--

ASML

--

ASML

--

MSFT

--

MSFT

--

GOOGL

--

GOOGL

--

Reddit因素

Reddit投资者对超大规模企业资本支出对NVIDIA的影响持不同看法:

看多论点:

- 一位用户预测到2030年资本支出可能达到3万亿美元,不过投资回报率取决于AI实验室能否占据全球智能工作

- 基础设施支出预计将持续,因为其稀缺性和国家安全需求超出了零售季度关注点

- NVIDIA被认为针对预期增长定价合理,下跌被视为买入机会

竞争格局:

- AMD在2026年下半年和2027年的百分比增长可能超过NVIDIA

- 其他受益方包括:美光科技(DRAM领域)、台积电、应用材料、阿斯麦(供应链领域)

- 定制芯片(TPU、Trainium)可能转移对GPU的需求,对NVIDIA利润率构成压力

风险因素:

- 对黄仁勋的继任计划存在担忧,不过有人提到了与张忠谋长寿的对比

- 随着训练需求下降且推理投资回报率仍未得到证实,AI支出可能不会加速

- 中国的脱钩努力和潜在的竞争性芯片产品

研究发现

资本支出现实核查:

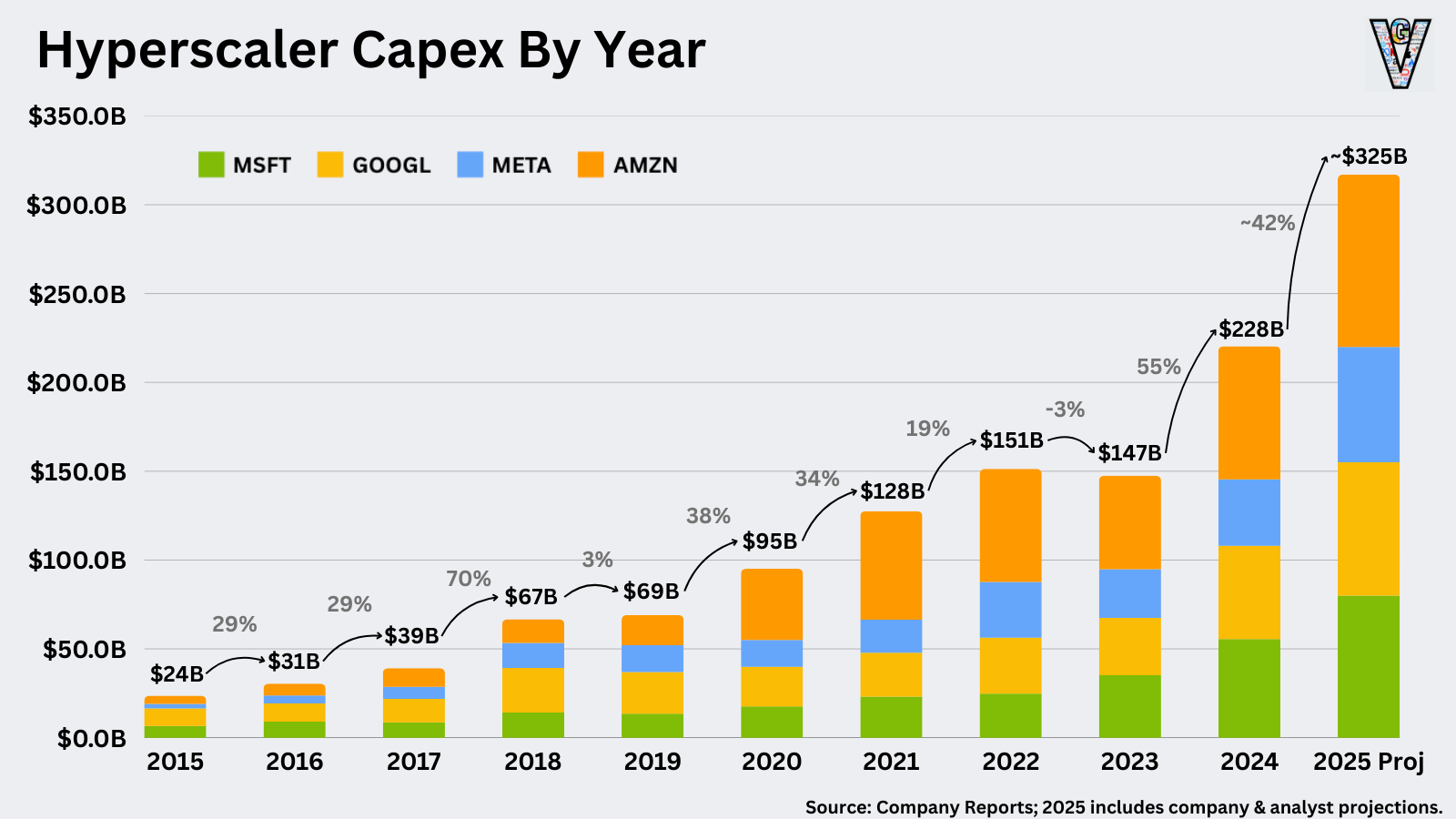

Reddit声称2026年超大规模企业资本支出为4200-4500亿美元,这一预测似乎明显过高。针对具体公司的实际预测显示,最高可能在3000-3500亿美元区间:

- Meta:2025年为700-720亿美元,预计2026年支出“显著增加”,可能达到1150亿美元以上

- 谷歌/Alphabet:2025年为910-930亿美元,暗示2026年将“大幅增加”

- 微软:计划在两年内几乎将数据中心规模扩大一倍,最近季度资本支出为214亿美元(50%用于数据中心)

- 亚马逊:2025年预计领先,达到1000亿美元,不过2026年预测尚不明确

NVIDIA的地位:

- 通过2026年的Blackwell和Rubin GPU订单获得5000多亿美元的收入可见性(为管线订单,非确定承诺)

- 通过技术领先地位和定价权维持出色的毛利率(50-75%区间)

- 分析师预计2026年营收为2070.1亿美元(增长58.6%),2027年为2796.2亿美元(增长35.1%)

可持续性限制:

- 到2035年,AI数据中心的电力需求可能增加30倍

- 超大规模企业开发定制芯片最终可能削弱NVIDIA的定价权

- 2025年所有科技巨头的AI基础设施支出合计估计约为4000亿美元

综合分析

共识点:

Reddit和研究均证实超大规模企业资本支出增长从根本上推动NVIDIA的发展轨迹,不过规模有所不同。Reddit提出的可持续性担忧与研究中关于能源限制和定制芯片威胁的发现一致。

主要矛盾:

- Reddit的4200-4500亿美元资本支出预测 vs 研究的3000-3500亿美元现实核查

- Reddit看涨的长期3万亿美元资本支出愿景 vs 研究更保守的短期预测

投资影响:

Reddit乐观的资本支出预测与研究更保守的估计之间的脱节表明,NVIDIA可能定价合理而非被低估。该公司强劲的管线可见性支撑短期增长,但定制芯片带来的利润率压缩风险和可持续性限制值得警惕。

风险与机遇

机遇:

- 2026年前超大规模企业持续扩张,带来5000多亿美元的收入可见性

- 供应链受益方(台积电、应用材料、阿斯麦、美光科技)提供多元化选择

- 国家安全需求提供结构性需求底线

主要风险:

- 能源限制可能限制AI数据中心扩张

- 定制芯片开发长期削弱NVIDIA的定价权

- 中国竞争和脱钩努力

- 从GPU转向ASIC可能带来的利润率压力

- 关键领导层的继任计划

投资考量:

尽管NVIDIA的短期增长轨迹看似稳固,但投资者应将超大规模企业资本支出执行情况、能源基础设施发展以及定制芯片进展作为2026年后可持续性的关键指标进行监控。

上一篇

没有上一篇

下一篇

没有下一篇

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

NVDA

--

NVDA

--

AMD

--

AMD

--

TSMC

--

TSMC

--

MU

--

MU

--

AMAT

--

AMAT

--

ASML

--

ASML

--

MSFT

--

MSFT

--

GOOGL

--

GOOGL

--