美国国债突破38万亿美元:市场影响与财政分析

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

本分析基于2025年10月22日发布的福克斯商业新闻报道 [1],该报道记录了美国国债首次突破38万亿美元的历史时刻。

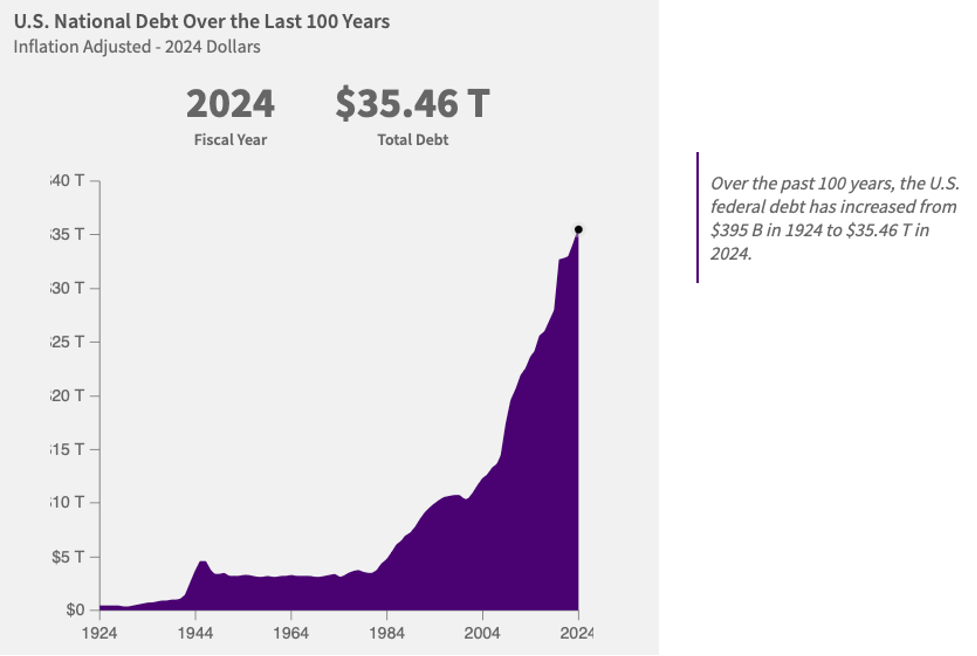

38,019,813,354,700.26美元的国债里程碑标志着财政状况急剧恶化,这一数字在突破37万亿美元仅两个月后就出现了,而距离达到36万亿美元还不到一年[1][2]。联合经济委员会计算得出,过去一年债务每秒增加近69,714美元,彼得·G·彼得森基金会的迈克尔·彼得森指出:“我们目前的债务增长速度是2000年以来的两倍”[1][2]。

尽管这是历史性的里程碑,但市场反应明显克制。2025年10月22日,主要股指小幅下跌,标准普尔500指数下跌0.62%至6,699.41点,道琼斯指数下跌0.75%至46,590.42点,纳斯达克指数下跌0.87%至22,740.40点[0]。然而,这些波动可能反映了更广泛的市场担忧,包括持续的政府停摆问题和与中国的贸易紧张局势,而非债务特定因素。

国债市场表现相对稳定,10年期国债收益率为3.97%,30年期收益率为4.54%,30年期与10年期收益率利差维持在0.57%[3][4]。这表明市场在很大程度上已经消化了当前的财政轨迹,尽管考虑到债务加速的预期,这种定价的可持续性仍不确定。

时间线揭示了债务积累加速的模式:

- 34万亿美元到35万亿美元:6个月(2024年1月至7月)

- 35万亿美元到36万亿美元:4个月(2024年7月至11月)

- 36万亿美元到37万亿美元:9个月(2024年11月至2025年8月)

- 37万亿美元到38万亿美元:2个月(2025年8月至10月)[2]

国会预算办公室预测,到2035年,公众持有的债务将从2025年约占GDP的100%上升到占GDP的120%,预计到2035年年度预算赤字将达到2.6万亿美元[1]。预计净利息支付将从今年的1万亿美元增加到2035年的1.8万亿美元,形成巨大的债务偿还负担,可能会挤占生产性投资和社会项目[1][6]。

债务里程碑出现在联邦政府持续停摆期间,这加剧了财政担忧,并引发了对立法者履行基本财政职责能力的质疑[1][5]。这一时间点凸显了财政现实与政治治理之间的脱节。

-

债务偿还负担:未来十年利息成本可能达到14万亿美元,可能会制约经济增长和政府灵活性[1][6]。

-

市场信心:如果债务继续以当前速度加速增长,最终可能会削弱投资者对美国国债的信心,可能导致整个经济的借贷成本上升。

-

政策僵局:创纪录的债务水平与政治功能失调相结合,引发了对财政管理能力的担忧[1][5]。

-

通胀压力:随着时间的推移,不断增长的债务负担可能会导致更高的通胀,侵蚀美国人的购买力[2]。

决策者应密切监控国债收益率变动、信用评级行动、财政政策发展、经济增长指标和国际投资者行为,以获取财政可持续性恶化的早期预警信号。

38万亿美元的债务里程碑代表了由人口老龄化压力和高利息成本驱动的结构性财政挑战。尽管市场迄今为止表现出韧性,但债务加速的轨迹引发了对长期可持续性的担忧。美国在过去十年中已花费4万亿美元用于债务偿还,预计未来十年这一数字可能会增加两倍,达到14万亿美元[1][6]。未来十年的联邦总支出预计为88万亿美元(占GDP的23.6%)[1]。当前每秒约69,714美元的债务增长率凸显了解决财政失衡的紧迫性,尽管在政治僵局中政策应对仍不确定[2]。

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。