标普500 20法则分析:34.73的极端高估警告

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

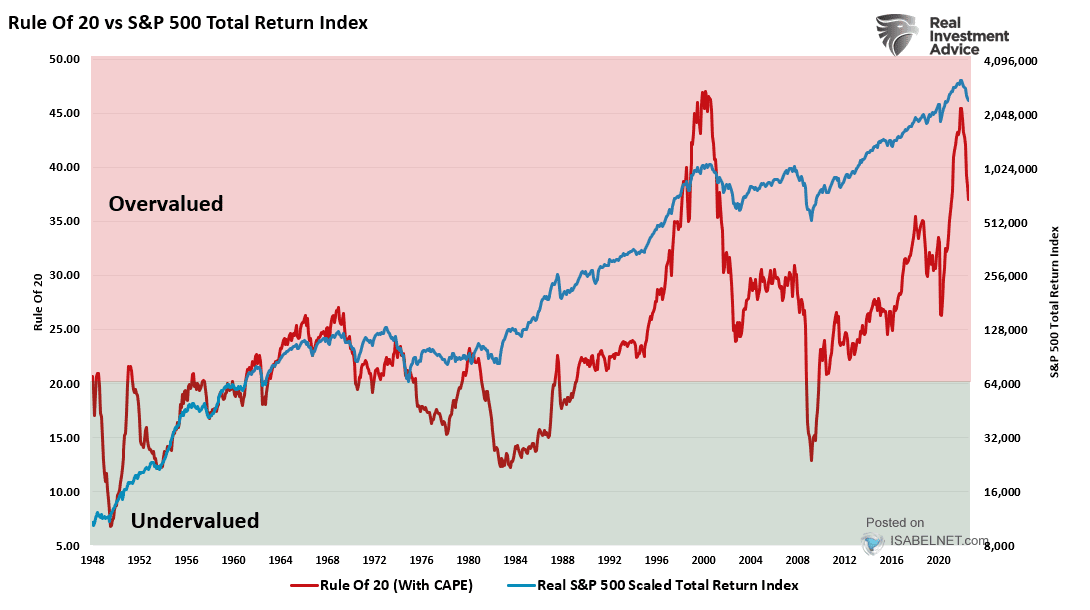

本分析基于2025年11月3日发布的Seeking Alpha报告 [1],该报告警告标普500的20法则(R20)指标已达34.73,与历史标准相比,这标志着极端高估和类似泡沫的状况。20法则将标普500的远期市盈率与同比CPI变化相结合,股票在20时被视为估值合理,低于20时被视为便宜,高于20时被视为昂贵 [3]。

尽管存在令人担忧的估值信号,但美国主要指数近期表现强劲 [0]:

- 标普500:30天涨幅+2.45%,收于6,856.35点

- 纳斯达克综合指数:+4.78%,达到23,871.71点

- 道琼斯工业平均指数:+2.23%,收于47,396.73点

然而,潜在的市场结构暴露出重大担忧。Roth Capital Partners发现市场广度出现越来越多的裂痕,指出尽管标普500在10月上涨2.3%、上周上涨0.7%,但其等权重对应指数却走向相反方向 [2]。这种背离表明,市场领涨力量脆弱,主要由大盘股推动。

当前行业分析显示,防御性行业保持相对强势,而成长型行业面临压力 [0]:

- 可选消费:+0.22%

- 必选消费:+0.21%

- 能源:+0.01%

- 通信服务:-3.84%

- 基础材料:-1.85%

- 工业:-0.99%

- 金融服务:-0.96%

当前R20读数为34.73,表明市场相对于20的公允价值基准高估约74%。根据Seeking Alpha分析,历史上R20数值越高,未来回报越低,市场亏损风险越高,尤其是在当前的高位水平 [1]。

市值加权指数与等权重指数之间的背离尤其令人不安。当大盘股推动市场上涨而整体市场表现挣扎时,这通常表明市场参与度收窄,大幅回调的脆弱性增加 [2]。

防御性行业跑赢大盘,同时成长型领域表现疲软,这表明投资者正越来越多地为潜在的市场动荡做准备,与高估值警告一致。

关键风险监测点包括:

- 市场广度指标:市值加权指数与等权重指数之间的持续背离 [2]

- 行业轮动:防御性行业是否保持相对跑赢表现 [0]

- 估值指标:R20水平是继续上升还是开始正常化

- 盈利质量:盈利增长能否证明当前估值合理

- 利率环境:影响市盈率和通胀成分的货币政策变化

Seeking Alpha分析表明,与大盘股相比,中盘股和小盘股以及能源和电信行业可能提供更具吸引力的估值和下行保护 [1]。此外,基于R20水平动态配置固定收益可能增强投资组合韧性。

20法则指标34.73表明市场存在极端高估,比公允价值基准20高估约74%。尽管主要指数近期表现强劲,但潜在的市场广度恶化和行业轮动模式显示脆弱性日益增加。历史相关性表明,如此高的R20水平与未来较低回报和更高回调风险相关。投资者可能需要考虑增加对中小盘股和防御性行业的配置,以减轻潜在的市场动荡影响。

关键信息缺口包括R20成分的具体细分(市盈率与通胀)、类似估值水平下的详细历史表现、国际市场比较以及盈利增长可持续性分析。决策者应寻求这些额外背景,以充分评估当前估值极端的影响。

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。