投资组合中49%配置VOO(标普500 ETF)的集中度风险分析

#concentration_risk #VOO #S&P500 #portfolio_diversification #ETF_analysis

中性

美股市场

2025年11月18日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

VOO

--

VOO

--

综合分析

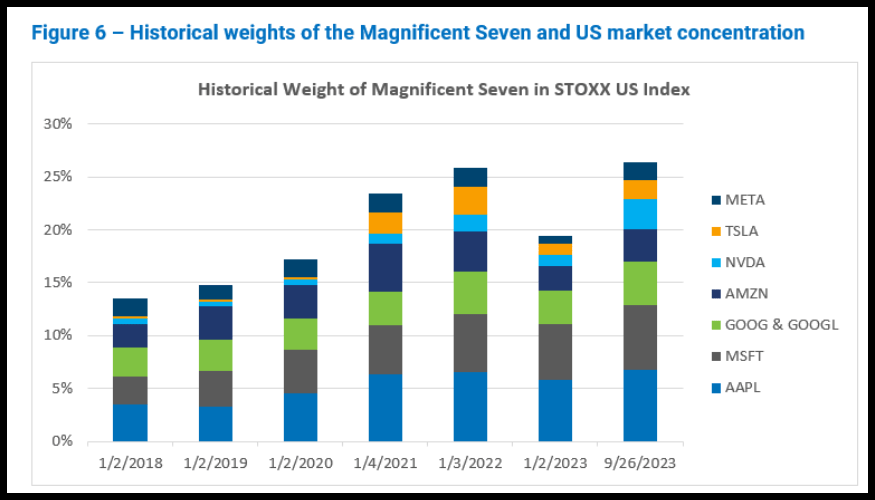

一位投资者的投资组合总价值为8.9万美元,其中49.1%(4.36万美元)配置于先锋标普500 ETF(VOO),未实现收益为1.5万美元[用户查询]。VOO追踪标普500指数,该指数存在显著的集中度风险:‘七巨头’(Magnificent Seven)科技巨头占指数权重的约36%[3],截至2023年末,前10大公司占指数的比例约为35%[7]。这种指数层面的集中度意味着VOO本身暴露于大盘股表现的风险中[4]。

将49%的资金配置于单一ETF会放大这种风险。《财富顾问》(The Wealth Advisor)指出,简单性可能会掩盖集中度风险,直到波动来袭[1];ETF Trends提到SPXD等产品可缓解标普500指数的集中度问题,这证实了VOO的风险暴露[2]。风险程度取决于投资组合的其余部分:非相关性资产可降低风险,而其他美国股票则会增加风险。

核心洞察

- 两层风险:VOO存在指数层面(头部股票)和投资组合层面(单一持仓)的集中度风险。

- 市场验证:针对标普500指数集中度问题的新型ETF证实了VOO的固有风险[2]。

- 情境依赖性:风险程度取决于投资组合的整体分散化程度和投资者的风险承受能力。

风险与机遇

风险

:

- 科技行业下行波动:若‘七巨头’表现不佳,VOO对其的高敞口可能会增加波动[3][5]。

- 美国大盘股过度敞口:49%的配置将业绩与美国大盘股绑定,在市场轮动期间面临亏损风险[1]。

机遇

:

- 再平衡:将VOO配置比例降至10-20%(平衡型投资组合的典型比例)可降低风险。

- 分散化:增加非相关性资产(债券、国际股票)可降低整体集中度。

关键信息总结

投资者49%的VOO配置因指数和投资组合层面的因素构成实质性集中度风险。风险程度取决于投资组合其余部分的构成。投资者应监控‘七巨头’的表现[3][7],跟踪行业轮动[2],并考虑再平衡/分散化以匹配自身风险承受能力

上一篇

没有上一篇

下一篇

没有下一篇

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

VOO

--

VOO

--