市场分析:席勒CAPE比率创历史新高与极度恐慌信号揭示历史风险模式

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

本分析基于2025年11月7日发布的一篇Reddit帖子 [0],该帖子警告称,创纪录的席勒CAPE估值与极度市场恐慌的组合在历史上曾预示1929年大萧条、2000年互联网泡沫破裂和70年代初的市场停滞等重大崩盘事件。

标准普尔500席勒CAPE比率目前为

恐慌与估值的背离尤其令人担忧:

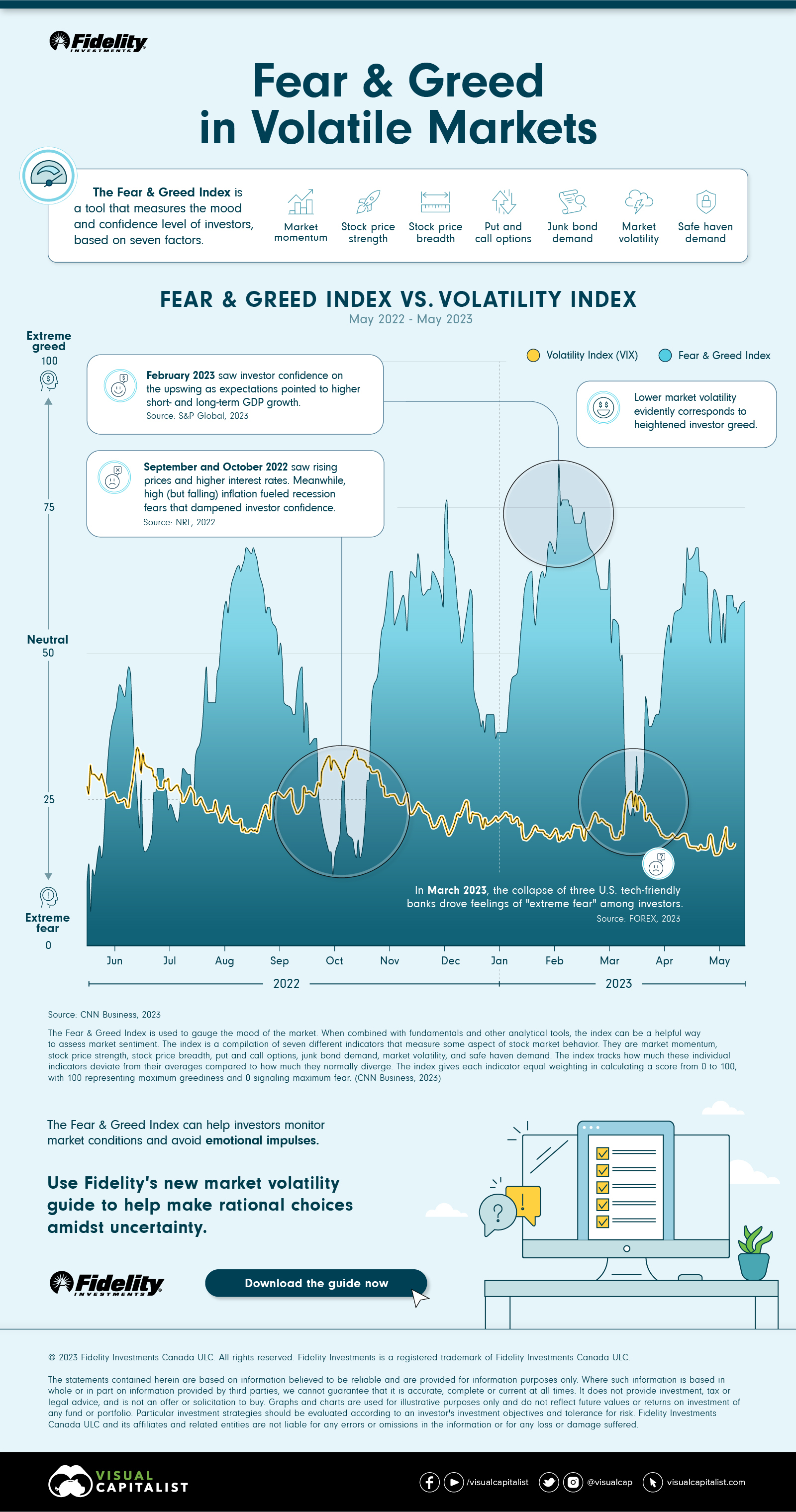

- CNN恐惧与贪婪指数:截至2025年11月7日为21(极度恐慌)[3]

- VIX波动率指数:19.08(较一年前的15.20上升25.53%)[4]

这种创纪录估值与极度恐慌的不寻常组合表明市场不稳定,可能处于转折点 [0]。

当前组合与预示重大市场下跌的危险历史时期相似:

根据晨星分析,CAPE峰值始终预示着严重的市场下跌,包括1936年、1966年、1972年和1987年,所有这些峰值之后都出现了重大损失 [6]。

尽管存在警示信号,近期市场表现喜忧参半:

- 标准普尔500:过去30个交易日上涨1.01%(6728.81点)[0]

- 纳斯达克:上涨1.77%(23004.54点)[0]

- 道琼斯:上涨1.47%(46987.11点)[0]

- 罗素2000:下跌0.40%(2432.82点),显示小盘股疲软 [0]

行业表现显示防御性配置,公用事业领涨(+4.68%),金融服务表现强劲(+2.26%),而科技行业滞后(+0.05%),消费周期性行业疲软(+0.08%)[0]。

创纪录高估值与极度恐慌的组合是市场历史上最可靠的警示信号之一。这种背离表明,尽管价格仍处于高位,但市场参与者越来越担心估值的可持续性 [0]。

高CAPE比率随后出现调整的模式在不同市场周期和经济环境中都非常一致 [5][6]。当前39.51的CAPE使市场处于历史上危险的区域,这一区域在数十年中曾预示重大下跌。

罗素2000在主要指数上涨时表现不佳(-0.40%),可能是更广泛市场疲软的早期警示信号,因为小盘股往往引领市场转折 [0]。

主要风险指标包括:

- 估值极端:当前CAPE是历史平均水平的两倍多 [5]

- 恐慌-估值背离:表明不稳定的不寻常组合 [0]

- 历史模式:类似的CAPE峰值之后出现了重大下跌 [5][6]

- CAPE比率趋势:关注持续加速或稳定

- 恐惧与贪婪指数:监测是否持续低于25

- VIX波动:持续高于20将增加担忧

- 收益报告:2025年第四季度业绩对估值合理性至关重要

- 美联储政策:任何鹰派意外都可能引发调整

关键缺失信息包括:

- 收益增长可持续性:当前收益是否证明估值合理的分析

- 利率环境:美联储政策对估值指标的影响

- 行业特定风险:哪些行业推动了高估值

- 会计变更:1990年后潜在的会计变更对CAPE准确性的影响 [5]

当前市场环境呈现出具有历史意义的警示信号。创纪录的席勒CAPE估值(39.51)与极度恐慌(恐惧与贪婪指数为21)的组合与预示1929年、2000年和其他重大下跌的情况相似。尽管市场可能在高估状态下持续较长时间,但历史先例表明中期存在重大调整的高风险。

防御性行业表现优异(公用事业+4.68%)和小盘股疲软(罗素2000-0.40%)表明,一些市场参与者已开始为潜在波动进行配置 [0]。鉴于当前的估值极端情况,谨慎的风险管理和防御性配置似乎是必要的。

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。