看空特斯拉的工具:看跌期权、做空和反向ETF的风险回报分析

#bearish #options #short #inverse_etf #TSLA #risk_management #volatility

消极

综合市场

2025年11月16日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

TSLA

--

TSLA

--

TSLQ

--

TSLQ

--

TSLS

--

TSLS

--

QQQ

--

QQQ

--

GOOG

--

GOOG

--

Reddit因素

Reddit讨论显示,社区对看空特斯拉的策略持强烈怀疑态度,多名用户分享了负面经历:

- 经验教训的直接警告:一名用户报告其在TSLQ(2倍反向ETF)上损失85%,并强烈建议不要对特斯拉进行看空押注 Reddit

- 市场时机担忧:用户Alkthree警告称,在美联储流动性宽松的牛市中做空“ meme股票”是“ 糟糕的主意,尽管认同特斯拉估值过高” Reddit

- 建议的替代策略:

- 卖出看涨期权价差以控制最大风险

- 合成做空(相同执行价的买入看跌期权+卖出看涨期权)以避免借贷费用

- 比率看跌期权价差用于温和看空观点 Reddit

- 催化剂意识:用户指出即将到来的埃隆·马斯克薪酬方案投票是需要谨慎对待的潜在催化剂 Reddit

研究发现

市场数据证实了社区在看空特斯拉工具上的负面经历:

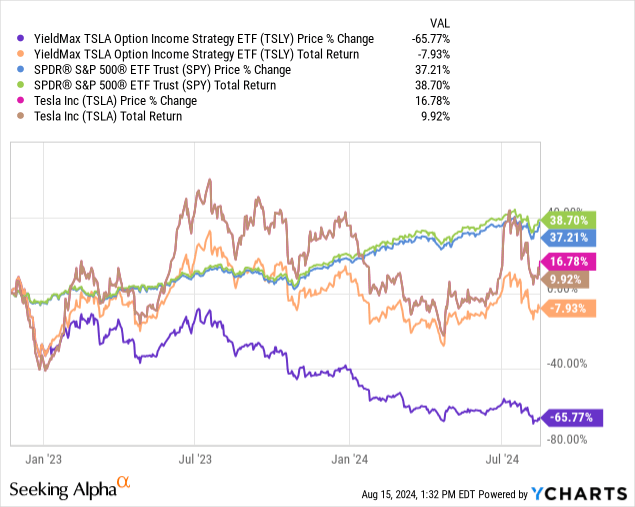

反向ETF表现

:

- TSLQ(2倍反向):费用率1.17%,资产管理规模3.6034亿美元,日成交量3100万

- TSLS(1倍反向):费用率0.94%,资产管理规模7807万美元

- 由于特斯拉股票2024年表现强劲,两只基金均遭受重大损失 Yahoo Finance ETFDB

成本结构比较

:

- 直接做空:借贷费用0.25%(持续成本最低),但存在无限下行风险

- 看跌期权:权利金成本加上时间衰减(Theta损耗)

- 反向ETF:较高的费用率加上每日再平衡带来的波动率拖累 CoinCodex

波动率拖累影响

:反向ETF因每日再平衡导致表现与预期反向回报出现偏差,使其不适合长期持有 Medium

综合分析

Reddit社区的负面经历与定量研究结果高度一致:

反向ETF风险的共识

:Reddit用户在TSLQ上损失85%的经历,以及研究显示的2024年重大损失,均证实反向ETF在特斯拉强劲上涨时表现糟糕。较高的费用率(TSLQ为1.17%,TSLS为0.94%)加剧了这些损失 AOL Finance

风险回报权衡的确认

:Reddit对确定风险策略(看涨期权价差、合成做空)的偏好,验证了研究显示的看跌期权尽管存在时间衰减成本,但风险控制更优的结论 MarketBeat

市场条件敏感性

:Reddit关于“ meme股票”在美联储流动性宽松的牛市中表现的警告,解释了为何尽管存在基本面估值担忧,传统看空策略仍表现不佳

成本效率验证

:社区通过合成做空避免借贷费用的关注,与研究显示的直接做空0.25%成本优势(相对于反向ETF较高费用率)一致

风险与机遇

主要风险

:

- 若特斯拉持续上涨,做空面临无限下行风险

- 波动率市场中,时间衰减快速降低看跌期权价值

- 即使特斯拉下跌,波动率拖累也会导致反向ETF表现不佳

- 即将到来的埃隆·马斯克薪酬方案投票带来的催化剂风险,可能引发剧烈波动

潜在机遇

:

- 确定风险策略:如看涨期权价差或比率看跌期权价差,以控制风险敞口

- 合成做空:避免借贷费用同时维持反向敞口

- 战略时机:围绕特定催化剂进行时机选择,而非持续看空敞口

- 部分对冲:鉴于强劲动量,采用部分对冲而非直接方向性押注

关键考虑

:Reddit情绪和定量数据均表明,在当前市场条件下,看空特斯拉的头寸面临重大阻力,动量和流动性可能压倒基本面担忧。

上一篇

没有上一篇

下一篇

没有下一篇

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

TSLA

--

TSLA

--

TSLQ

--

TSLQ

--

TSLS

--

TSLS

--

QQQ

--

QQQ

--

GOOG

--

GOOG

--