Aton Drill Results

#market_news #gold #mining #Aton #Abu Marawat #drill results #precious_metals

积极

综合市场

2025年11月16日

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

amd

--

amd

--

综合分析

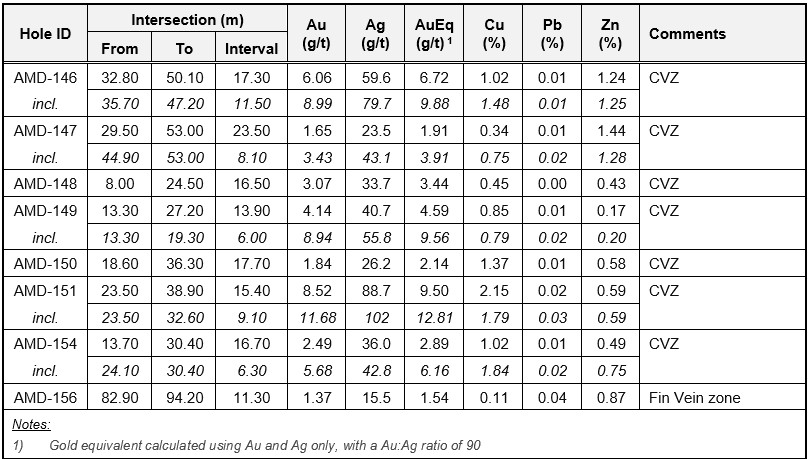

Aton公布的Abu Marawat项目最终钻探结果显示两处具有显著经济意义的截距:JVZ结构带为高品位、窄体矿化(39.55 g/t Au、161 g/t Ag,3.90 m),而CVZ为中高品位、较厚矿化带(9.63 g/t Au、86.5 g/t Ag,17.70 m)。两者在勘查意义上互为补充:JVZ显示出潜在的高品位堆积/脉状矿体,而CVZ则可能代表连续性更好的矿层或宽厚走矿带。

从因果上看,该新闻的直接推动因素是高品位样本的公布;其对公司估值与市场情绪的影响将受下列链条制约:钻探结果 → 储量/资源量估算 → 工程/冶金测试与采选回收率 → 经济性评估(PEA/PFS/FS)→ 融资与项目开发。任何一个环节出现不确定性都会弱化最终的价值实现。

关键洞察

- 成果异质性:JVZ为高品位窄脉(39.55 g/t Au),适合高品位地下或选择性露天开采;CVZ厚度与品位(17.7 m @ 9.63 g/t Au)在勘探上更有利于产生可计量且可采的资源。两类矿化体对项目整体价值的贡献模式不同。

- 规模 vs 品位权衡:高品位但窄体(JVZ)在吨位贡献上受限,需确认展布和连续性;宽厚且仍属高品位的CVZ更可能提升可采吨位和资源规模。

- 金银伴生:两处均伴生显著银品位(JVZ 161 g/t Ag,CVZ 86.5 g/t Ag),如果冶金可回收,这将显著改善项目经济性并提高单位矿石的金属价值。

- 市场与时点:在贵金属价格上行或避险需求增强时,此类钻探利好更易引发市场溢价;反之若金价承压,短期股价反应可能被抑制。

风险与机遇

机会:

- 有望吸引市场关注与短期资金流入,改善公司估值区间;

- 若后续填实资源连续性并通过经济性评价,可触发并购或战略投资;

- 高银伴生可提高项目现金流弹性。

主要风险:

- 勘探转储量风险:当前为单次钻芯结果,需更多钻孔确认延展与连续性;

- 冶金与回收率不确定:高品位未必等同于高回收率,需开展冶金测试;

- 经济与工程风险:矿体几何、矿化深度、开采方法和基础设施将影响开采成本与可行性;

- 融资与执行风险:从资源到生产需大量资金与合适合作方;

- 地缘与监管:埃及的监管、许可与运营环境需考虑合规与政治风险。

结论与建议

对投资者:

- 观点:总体偏积极,但仍属勘探利好而非直接生产确认。短期可视为买入触发信息,长期价值需关注后续资源估算与经济学报告。

- 建议:密切跟踪公司公布的后续钻孔、资源估算、冶金测试及任何PEA/PFS进展;如股价在利好后回调,可按风险承受能力分批建仓;对风险低的投资者可通过黄金ETF或矿业基金参与行业向上预期。

对公司/管理层:

- 建议优先安排(1)补孔以确认延展性与连贯性;(2)系统冶金试验以确认金银回收率与冶炼路径;(3)初步经济评估以量化项目价值驱动;(4)制定环境基线与许可路线图以降低开发时序阻力。

总体评估:此次钻探结果构成明显的勘探利好,尤其是CVZ的厚段和JVZ的超高品位,但能否转化为企业价值需视后续资源证明、冶金与经济性测试、以及融资与开发能力而定。短期市场情绪偏正面,长期价值仍待验证。

上一篇

没有上一篇

下一篇

没有下一篇

相关阅读推荐

暂无推荐文章

基于这条新闻提问,进行深度分析...

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

amd

--

amd

--