2025年11月市场展望:创纪录高位下的美联储不确定性

解锁更多功能

登录后即可使用AI智能分析、深度投研报告等高级功能

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。

相关个股

本分析基于2025年11月4日发布的Seeking Alpha文章 [1],该文章报道2025年10月为投资者带来了“更多甜头而非苦头”,美国股市创下历史新高,同时指出美联储主席杰罗姆·鲍威尔(Jerome Powell)暗示12月第三次降息“远非确定”[1]。

Seeking Alpha文章[1]描绘了10月市场表现的积极图景,但2025年11月4日的当前市场数据揭示了相反的现实:

- 标准普尔500指数(SPY):下跌1.22%至674.98美元,低于其52周高点689.70美元[0]

- 纳斯达克指数(QQQ):下跌1.88%至620.20美元,显著低于其52周高点637.01美元[0]

- 道琼斯指数(DIA):下跌0.68%至470.23美元,低于其52周高点480.39美元[0]

尽管当前表现疲软,但30天表现显示出10月的强劲势头:

- 标准普尔500指数:+1.54%(6669.79 → 6772.26)[0]

- 纳斯达克指数:+3.29%(22656.02 → 23400.37)[0]

- 道琼斯指数:+1.44%(46368.94 → 47038.89)[0]

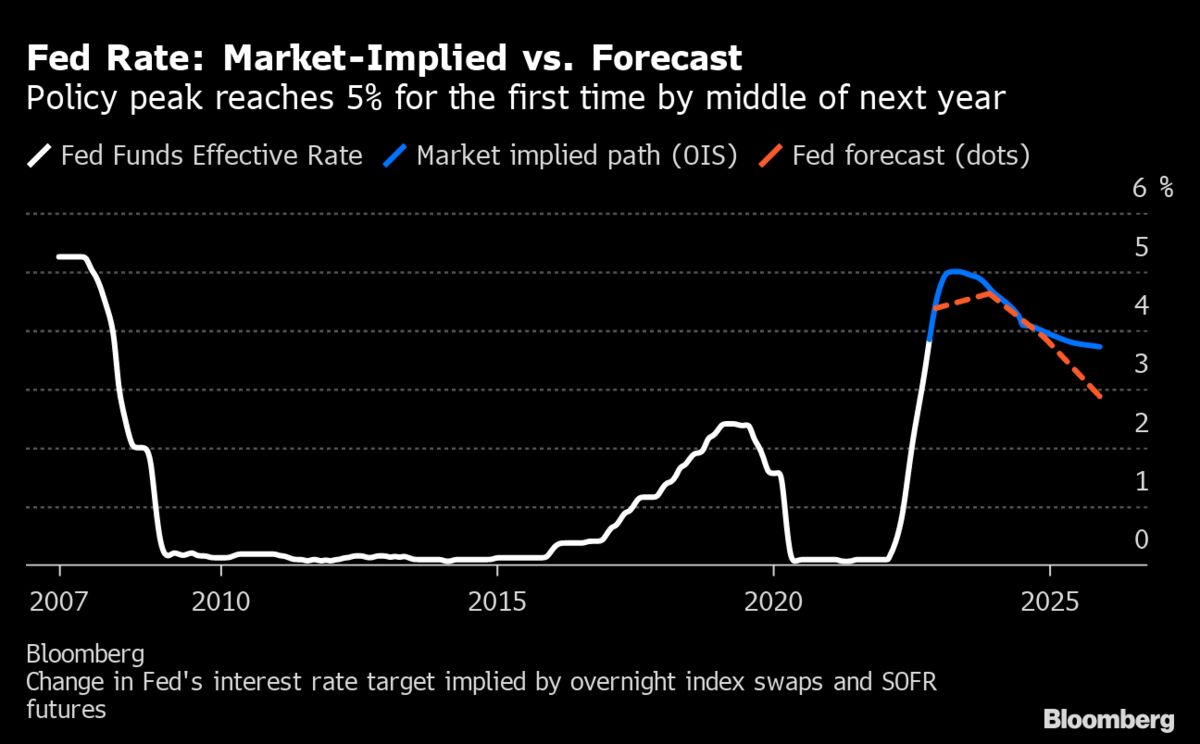

文章对美联储不确定性的强调与更广泛的市场担忧一致。路透社报道证实,鲍威尔在10月29日联邦公开市场委员会(FOMC)会议后表示,12月降息“并非必然”[2]。市场预期已将12月降息概率降至约2比1的赔率[2]。

Seeking Alpha文章提到“在政府停摆期间”经济数据有限[1],路透社证实,由于缺乏联邦政府数据,这可能使今年的另一次降息遥不可及[2]。

当前板块表现表明防御性持仓:

- 上涨板块:能源(+0.44%)、医疗保健(+0.26%)、基础材料(+0.16%)[0]

- 下跌板块:房地产(-0.68%)、公用事业(-0.58%)、工业(-0.53%)[0]

这种轮动表明投资者正在为美联储可能更鹰派的政策重新布局,成长型和科技股(QQQ下跌1.88%)表现逊于防御性板块[0]。

罗素2000指数(Russell 2000)表现出明显疲软,30天表现为-0.96%,而标准普尔500指数为+1.54%[0],这表明风险规避和对小型公司经济敏感性的潜在担忧。

主要ETF的交易量显著低于平均水平:

- SPY:3939万股,而平均水平为7275万股[0]

- QQQ:3689万股,而平均水平为5443万股[0]

这种成交量收缩表明投资者犹豫不决,对近期市场方向不确定。

当前波动率相对可控,但显示出集中度:

- 标准普尔500指数:日波动率0.80%[0]

- 纳斯达克指数:1.14%(因科技股集中而较高)[0]

- 罗素2000指数:1.23%(在主要指数中最高)[0]

小盘股波动率升高强化了风险规避主题。

-

美联储政策不确定性:鲍威尔关于12月降息“远非确定”的言论[1]可能显著影响市场波动率,尤其是对利率敏感的板块[1][2]。

-

政府停摆影响:持续的停摆限制了经济数据[1],这可能使今年的另一次降息遥不可及,原因是缺乏联邦政府数据[2]。

-

技术阻力:主要指数接近历史新高可能造成技术阻力和获利了结压力[0]。

-

12月联邦公开市场委员会会议(12月9日至10日):市场预期目前定价约33%的降息概率[2]。

-

政府停摆解决:恢复经济数据流对美联储做出知情决策至关重要[2]。

-

板块轮动延续:防御性板块相对于成长型板块的持续跑赢可能表明市场预期正在转变[0]。

-

小盘股复苏:罗素2000指数的表现可能成为更广泛市场风险偏好的领先指标[0]。

2025年11月4日的市场格局反映了10月强劲表现涨幅与美联储政策不确定性新担忧之间的复杂相互作用。尽管Seeking Alpha文章[1]庆祝了10月创下历史新高的成就,但当前市场行动表明投资者正在以下背景下重新评估头寸:

- 美联储政策不确定性:鲍威尔暗示12月降息并非必然[1][2]

- 数据限制:政府停摆限制了经济信息流[1][2]

- 防御性持仓:板块轮动向防御性股票倾斜,表明风险规避[0]

- 成交量收缩:低于平均水平的交易量表明投资者犹豫不决[0]

近期历史涨幅与当前市场疲软之间的背离突显了监测美联储政策发展和政府停摆解决对近期市场方向的重要性。

数据基于历史,不代表未来趋势;仅供投资者参考,不构成投资建议

关于我们:Ginlix AI 是由真实数据驱动的 AI 投资助手,将先进的人工智能与专业金融数据库相结合,提供可验证的、基于事实的答案。请使用下方的聊天框提出任何金融问题。